Tập đoàn Evergrande của Trung Quốc đang có kế hoạch đưa toàn bộ trái phiếu phát hành ở nước ngoài và các nghĩa vụ nợ tư nhân vào kế hoạch tái cơ cấu. Đây có thể là cuộc tái cơ cấu nợ vào hàng lớn nhất từ trước đến nay ở nước này.

Tập đoàn Evergrande của Trung Quốc đang có kế hoạch đưa toàn bộ trái phiếu phát hành ở nước ngoài và các nghĩa vụ nợ tư nhân vào kế hoạch tái cơ cấu. Đây có thể là cuộc tái cơ cấu nợ vào hàng lớn nhất từ trước đến nay ở nước này.

Một nguồn tin cho biết kế hoạch trên sẽ bao gồm những lô trái phiếu phát hành đại chúng bởi Evergrande và một công ty con là Scenery Journey Ltd., và 260 triệu USD tín phiếu phát hành bởi liên doanh Jumbo Fortune Enterprises do Evergrande bảo lãnh. Quy trình tái cơ cấu nợ chưa bắt đầu và kế hoạch này vẫn có thể thay đổi.

Hôm thứ Sáu tuần trước, Evergrande lần đầu tiên thừa nhận về sự cần thiết phải tiến hành một cuộc tái cơ cấu nợ. Tuy nhiên, tuyên bố ngắn gọn của Evergrande khiến giới đầu tư băn khoăn không biết việc tái cơ cấu sẽ diễn ra như thế nào trong toàn bộ hệ thống phức tạp các nghĩa vụ nợ quốc tế của công ty này. Tập đoàn này hiện đang có khoảng 19,2 tỷ USD dư nợ trái phiếu quốc tế và 8,4 tỷ USD dư nợ trái phiếu nội địa, theo dữ liệu của Bloomberg.

Những đồn đoán về số phận của Evergrande đã đặt thị trường tài chính Trung Quốc vào tình trạng bấp bênh trong nhiều tháng trở lại đây, làm dấy lên lo ngại về ảnh hưởng loang rộng và buộc Bắc Kinh phải triển khai một loạt biện pháp kiểm soát.

Động thái mới nhất của Chính phủ Trung Quốc đã diễn ra vào ngày 6/12, khi Ngân hàng Trung ương nước này (PBOC) bơm 1,2 nghìn tỷ Nhân dân tệ (188 tỷ USD) vào hệ thống tài chính thông qua cắt giảm tỷ lệ dự trữ bắt buộc cho hầu hết các ngân hàng. Ngoài ra, Bắc Kinh cũng phát tín hiệu sẽ nới bớt một số hạn chế đối với ngành bất động sản, cam kết hỗ trợ thị trường nhà đất để đáp ứng tốt hơn các nhu cầu “hợp lý”.

Ngày 6/12 là thời điểm kết thúc thời gian ân hạn đối với tiền lãi của hai lô trái phiếu do Scenery Journey phát hành. Hiện chưa rõ Scenery Journey đã hoàn tất nghĩa vụ nợ này hay chưa. Nếu chưa, sự kiện này sẽ đánh dấu vụ vỡ nợ phát hành đại chúng đầu tiên của Evergrande. Hôm thứ Sáu, Evergrande cho biết có thể không thực hiện được cam kết bảo lãnh nợ đối với trái phiếu do một công ty con khác là Jumbo Fortune phát hành.

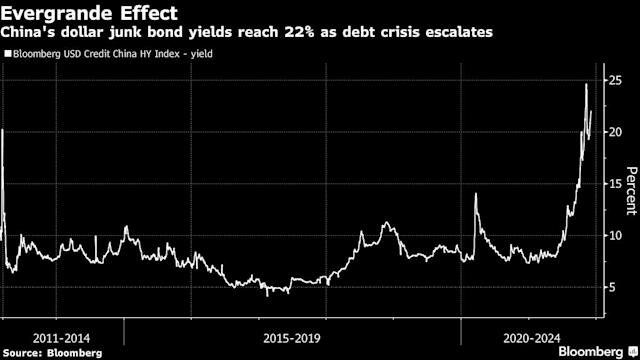

Evergrande là tâm điểm trong cuộc khủng hoảng nợ của ngành bất động sản Trung Quốc. Cuộc khủng hoảng này xảy đến sau khi Chính phủ Trung Quốc triển khai một chiến dịch mạnh tay để giảm bớt tình trạng vay nợ thái quá và đầu cơ trong ngành địa ốc. Năm nay, các công ty Trung Quốc đã vỡ nợ tổng cộng 10,2 tỷ USD trái phiếu quốc tế, một con số kỷ lục, trong đó doanh nghiệp bất động sản chiếm 36% tổng số. Nỗi lo vỡ nợ đã đẩy lợi suất trái phiếu “rác” do các công ty Trung Quốc phát hành, mà đa số là công ty địa ốc, lên gần kỷ lục trên 22%.

Trong phiên giao dịch ngày 6/11, giá trái phiếu USD đáo hạn vào tháng 3/2022 của Evergrande giảm mạnh chưa từng thấy, còn 11,2 cent/1 USD mệnh giá, từ mức 22,4 cent/1 USD mệnh giá trước đó, tương đương mức giảm 50%. Giá cổ phiếu Evergrande cũng giảm 20%, xuống mức thấp chưa từng thấy trong lịch sử.

Đầu phiên giao dịch sáng 7/12 tại thị trường Hồng Kông, giá cổ phiếu Evergrande phục hồi, tăng 5% so với đóng cửa phiên trước.

Loạt tuyên bố của các cơ quan chức năng Trung Quốc gần đây cho thấy nhà chức trách sẽ tiếp tục nỗ lực kiểm soát ảnh hưởng của cuộc khủng hoảng nợ của Evergrande đối với người mua nhà, hệ thống tài chính và nền kinh tế, thay vì sẽ triển khai một cuộc giải cứu trực tiếp.

Theo Wall Street Journal, xét tới việc giá trái phiếu USD của Evergrande đã giảm sâu như vậy, các chủ nợ nắm giữ các trái phiếu này có thể sẵn sàng chấp nhận một cuộc tái cơ cấu nợ mà trong đó họ phải chịu thiệt hại lớn. Tuy nhiên, việc họ được nhận lại bao nhiêu còn tuỳ thuộc vào những nghĩa vụ nợ còn ẩn giấu của Evergrande. Chẳng hạn, cho tới gần đây công ty này mới công bố bảo lãnh số nợ 260 triệu USD cho công ty con Jumbo Fortune Enterprises.

Những công ty uỷ thác phát hành ít nhất 5 tỷ USD sản phẩm tài chính lãi suất cao dựa vào Evergrande sẽ phải gánh thua lỗ nghiêm trọng, theo Bloomberg. Ít nhất 3 công ty trong số này, bao gồm Citic Trust Co., China Foreign Economy and Trade Trust Co., và National Trust gần đây đã thông báo với khách hàng về việc có thể trễ hạn thanh toán các sản phẩm tài chính liên quan đến Evergrande do tình hình tài chính khó khăn ở “gã khổng lồ” địa ốc này.