Trong năm 2020, doanh nghiệp Mỹ thỏa sức vay nợ, hậu quả là Cục dự trữ liên bang (Fed) sẽ phải cẩn trọng để dập tắt lạm phát mà không kéo nền kinh tế sụp đổ cùng.

Trong năm 2020, doanh nghiệp Mỹ thỏa sức vay nợ, hậu quả là Cục dự trữ liên bang (Fed) sẽ phải cẩn trọng để dập tắt lạm phát mà không kéo nền kinh tế sụp đổ cùng.

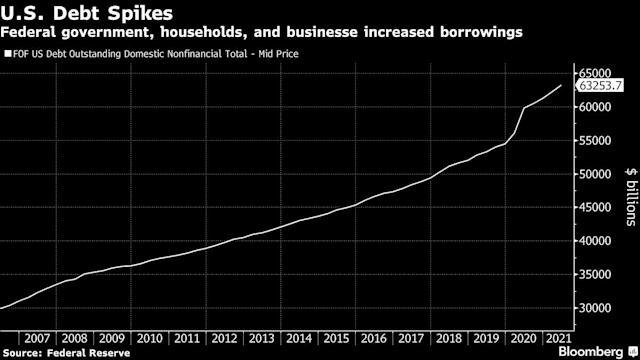

Theo Bloomberg, nợ doanh nghiệp Mỹ tăng vọt 1.300 tỷ USD kể từ đầu 2020. Doanh nghiệp đã tận dụng các chương trình hỗ trợ khẩn cấp của Fed trong đại dịch như cắt giảm lãi suất và hỗ trợ thị trường tài chính để duy trì dòng chảy tín dụng. Sự gia tăng của nợ nần và các con nợ cho thấy rủi ro tiềm tàng khi chi phí vay đi lên.

Tình trạng này có thể tạo ra thêm nỗi lo về ổn định tài chính cho Chủ tịch Jerome Powell và các đồng nghiệp khi Fed thảo luận gỡ bỏ hỗ trợ thời đại dịch trong bối cảnh lạm phát tăng nóng nhất trong gần 40 năm qua. Nhiệm vụ này sẽ cực kỳ khó khăn: Ngân hàng trung ương Mỹ chưa phải tìm cách đưa nền kinh tế trở lại giá cả ổn định từ lạm phát quá cao trong hàng chục năm qua.

Thách thức đối với Chủ tịch Powell là cố gắng giảm thiểu áp lực giá cả mà không gây ảnh hưởng lớn tới việc làm hay tăng trưởng.

Jeremy Stein, Giáo sư kinh tế tại Đại học Harvard nhận xét: "Fed đang ở trong tình thế khó khăn. Nếu lạm phát dai dẳng hơn và Fed buộc phải tăng lãi suất đáng kể, bạn có thể tưởng tượng ra điều gì sẽ xảy đến với định giá tài sản: Thị trường đang cực kỳ nhạy cảm với lãi suất".

Báo cáo Ổn định Tài chính của Fed ngày 2/11 lưu ý rằng các thước đo về tính dễ bị tổn thương vì nợ doanh nghiệp đã quay trở lại mức trước đại dịch, bao gồm đòn bẩy và hệ số thanh toán lãi nợ vay. Báo cáo cũng đề cập rủi ro đến giá tài sản từ sự gia tăng mạnh mẽ của lãi suất có thể hạ tốc tăng trưởng và dẫn tới tổn thất tai hại.

Biến động dữ dội của thị trường đã từng khiến ông Powell phải đổi ý. Khi thấy thị trường chứng khoán Mỹ chao đảo sau đợt tăng lãi suất cuối năm 2018, Fed đã phải dừng lại và giảm lãi suất ba lần trong năm tiếp theo.

Ổn định tài chính tiếp tục là ưu tiên của các nhà hoạch định chính sách. Biên bản cuộc họp tháng 11 cho thấy khá nhiều quan chức Fed đặt ra vấn đề này trong thảo luận, khi Fed quyết định bắt đầu thu hẹp chương trình mua trái phiếu.

Tuần trước, Powell cho biết các quan chức Fed sẽ cân nhắc tăng tốc độ cắt giảm chương trình mua trái phiếu hàng tháng để chấm dứt chương trình sớm hơn dự định ban đầu là tháng 6/2022.

Sớm chấm dứt bơm tiền sẽ cho Fed khả năng tăng lãi suất sớm hơn và nhanh hơn nếu lạm phát không suy giảm trong năm tới như dự kiến. Nhưng mức nợ kỷ lục có thể buộc Fed phải kiềm chế hành động.

William English, Giáo sư tại Trưởng Quản lý Yale đánh giá: "Fed có thể phải hành động từ tốn hơn để quan sát diễn biến tình hình và xem rắc rối có xuất hiện không, ít nhất là trong nhóm doanh nghiệp phi tài chính. Điều này lại làm tăng thêm tính bất định cho chính sách tiền tệ".

Phản ứng khẩn cấp của Fed đối với đại dịch bao gồm hỗ trợ chưa từng có cho các doanh nghiệp. Sự chống lưng của Fed đã thúc đẩy nợ vay tăng kỷ lục với lãi suất thấp nhất lịch sử.

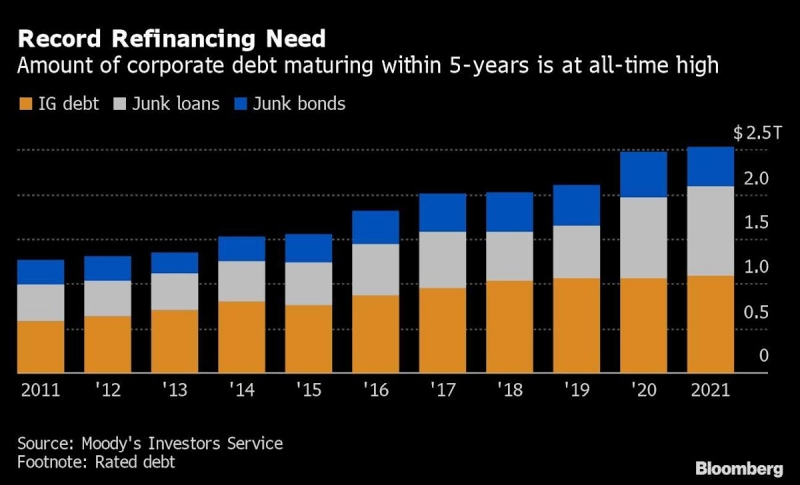

Thời gian đáo hạn bình quân của trái phiếu hạng đầu tư, thước đo mức độ nhạy cảm với lãi suất đã kéo dài tới mức gần kỷ lục. Đồng thời giá trị nợ cần tái cấp vốn trong 5 năm đã tăng tới mức cao nhất mọi thời đại là gần 2.500 tỷ USD, theo Moody’s Investor Service.

Nếu lãi suất gia tăng và chênh lệch giữa lợi suất trái phiếu Kho bạc và trái phiếu doanh nghiệp nới rộng làm giảm khả năng tiếp cận tín dụng, nhiều công ty có thể bị đẩy vào tình trạng phá sản.

Howard Marks, đồng sáng lập Oaktree Capital Group nhận xét: "Có những khía cạnh tiêu cực khi bạn khuyến khích mọi người đi vay, nhưng sau đó cảm thấy rằng bạn không thể tăng lãi suất vì quá nhiều người đã vay. Đây là một cái bẫy".

Nhiều doanh nghiệp lớn nắm bắt được cơ hội để phát hành trái phiếu kỳ hạn dài với lãi suất thấp đã củng cố được tình hình tài chính của mình. Lợi nhuận doanh nghiệp nghiệp cao hơn cũng có thể giảm bớt căng thẳng từ chi phí vay, nhưng lợi nhuận có thể gặp áp lực nếu kinh tế giảm tốc vì việc thắt chặt chính sách tiền tệ.

Nhưng không phải doanh nghiệp nào cũng tận dụng được lãi suất thấp. S&P Global Ratings dự kiến gần 500 doanh nghiệp sẽ cố gắng khai thác thị trường để tái cấp vốn vào năm tới. Doanh nghiệp vừa và nhỏ mà trái phiếu thường không được xếp hạng sẽ còn gặp khó khăn hơn nữa, theo Fitch Ratings.

Nợ chính phủ và hộ gia đình cũng nhảy vọt trong đại dịch Covid-19. Tuy những khu vực này có vẻ tương đối lành mạnh so với nợ doanh nghiệp, gia tăng chi phí vay có thể khiến rắc rối chính trị tăng lên và gây áp lực lên những người có thu nhập thấp.

Một số chuyên gia cho rằng gánh nặng nợ lớn sẽ hạn chế khả năng tăng lãi suất của Fed.

Tiffany Wilding, nhà kinh tế tại Pacific Investment Management (PIMCO) nói với Bloomberg: "Tình trạng tài chính tương đối nhạy cảm với hành động của Fed. Mức độ nhạy cảm có lẽ càng tăng thêm trong đại dịch vì chúng ta đã thấy nợ vay nhảy vọt. Do đó, chúng tôi cho rằng mức lãi suất cao nhất mà Fed có thể đẩy lên có thể còn thấp hơn chu kỳ tăng lãi suất trước".

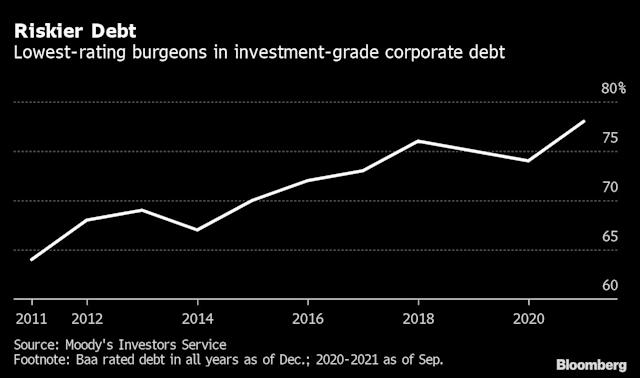

Moody’s cho biết xếp hạng tín dụng trung bình của các công ty ngày càng giảm, cho thấy một số doanh nghiệp có thể gặp khó trong việc trả nợ nếu lãi suất tăng.

Torsten Slok, nhà kinh tế trưởng tại Apollo Global Management nhận xét: "Chưa cần Fed tăng lãi suất thì kinh tế Mỹ cũng đã dễ tổn thương hơn bao giờ hết. Fed có thể tăng lãi suất lên bao nhiêu? Câu trả lời là không nhiều".