Hợp đồng Repo (viết tắt của Repurchase Agreement) hay còn gọi là thỏa thuận mua lại là hợp đồng mua bán chứng khoán với cam kết của người bán sẽ mua lại chứng khoán đó từ người mua với một mức giá cụ thể vào một ngày cụ thể trong tương lai.

Hợp đồng Repo (viết tắt của Repurchase Agreement) hay còn gọi là thỏa thuận mua lại là hợp đồng mua bán chứng khoán với cam kết của người bán sẽ mua lại chứng khoán đó từ người mua với một mức giá cụ thể vào một ngày cụ thể trong tương lai.

Hợp đồng Repo trong tiếng Anh là Repurchase Agreement, gọi tắt là Repo.

Hợp đồng Repo (Repurchase Agreement) hay còn gọi là thỏa thuận mua lại là hợp đồng mua bán chứng khoán với cam kết của người bán sẽ mua lại chứng khoán đó từ người mua với một mức giá cụ thể vào một ngày cụ thể trong tương lai.

Cả giá bán và giá mua (mua lại) đều được xác định trong hợp đồng. Về mặt bản chất, thỏa thuận mua lại là một khoản vay có tài sản thế chấp, trong đó tài sản thế chấp là các công cụ thị trường tiền tệ, chứng khoán kho bạc, các chứng khoán bảo đảm bằng hợp đồng thế chấp, các chứng khoán bảo đảm bằng tài sản, thậm chí là các loại cổ phiếu.

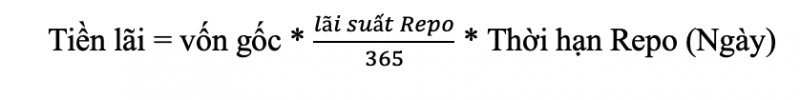

Chênh lệch giữa giá mua lại và giá bán chính là tiền lãi của khoản vay. Việc xác định giá mua lại căn cứ trên lãi suất repo được thỏa thuận với khách hàng.

Xem thêm: Khoản phải thu (AR) là gì? Các khoản phải thu ngắn hạn

Khi thực hiện giao dịch Repo, có thông tin mà những người tham gia hợp đồng cần quan tâm, đó là:

Kỳ hạn: Khoảng thời gian mà bên đi vay có nghĩa vụ mua lại các giấy tờ có giá, tính từ thời điểm bắt đầu bán chúng.

Tỷ lệ chiết khấu (hair-cut): Bên đi vay (bên bán) sẽ không nhận được tiền mặt bằng với giá trị của khoản tài sản mà họ bán, số tiền họ nhận được sẽ được chiết khấu dựa theo một tỷ lệ được tính dựa trên giá trị tài sản.

Ví dụ, nếu hair-cut là 5% bạn thực hiện giao dịch Repo bằng cách bán trái phiếu có giá trị thị trường 100 USD, bạn sẽ chỉ được nhận về 95 USD tiền mặt. Nếu 1 - hair-cut, ta sẽ được giá trị trưng đương với tỷ lệ loan-to-volue như cho vay.

Lãi suất Repo: Bên cho vay sẽ được yêu cầu mua lại tài sản vào thời điểm đáo hạn tại một mức giá được cam kết trong hợp đồng Repo và giá mua lại sẽ khác so với giá bán ban đầu. Mức chênh lệch này tương đương với lãi suất mà bên đi vay phải trả.

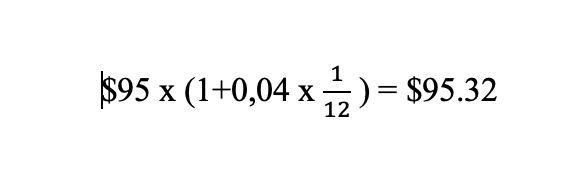

Ví dụ, ban thực hiện một giao dịch Repo kỳ hạn 1 tháng bằng cách bán trái phiếu có giá trị thị trường $100 hair-cut 5%, bạn sẽ nhận về $95 tiền mặt. Lãi suất Repo được quy định là 4%. Khí đó, đến ngày đáo hạn bạn sẽ phải mua lại trái phiếu trên với giá:

Xem thêm: Kinh tế kế hoạch hóa tập trung là gì? Bản chất và vai trò

Kỳ hạn của thỏa thuận mua lại thường là các kì hạn ngắn, trong đó phổ biến nhất là các thỏa thuận qua đêm hoặc vài ngày. Thỏa thuận mua lại qua đêm (Overnight Repo) là khoản vay trong một ngày; khoản vay theo hình thức Repo trong thời hạn lâu hơn một ngày được gọi là thỏa thuận mua lại có thời hạn (Term Repo).

Các hợp đồng mua lại dài hạn hơn thường được kí kết theo các kì hạn tiêu chuẩn như 1 tuần, 2 tuần, 3 tuần hay 1, 2, 3 tháng hay 6 tháng. Thời hạn hợp đồng Repo có thể được thỏa thuận theo nguyên tắc "mở", tùy thuộc vào nhu cầu vốn của bên đi vay và khả năng đáp ứng nguồn vốn của bên cho vay, hợp đồng có thể tiếp tục như hàng loạt các hợp đồng repo qua đêm. Chúng có thể được gia hạn mỗi ngày với mức giá (lãi suất) thay đổi theo điều kiện thị trường.

Ví dụ, trong trường hợp giá thị trường của các chứng khoán làm tài sản đảm bảo giảm xuống, bên cho vay sẽ yêu cầu bên đi vay mua lại chứng khoán trước hạn hoặc đóng thêm tiền, hoặc bổ sung thêm chứng khoán cho hợp đồng Repo.

Xem thêm: Luật chống độc quyền là gì? Vai trò của Luật chống độc quyền trong môi trường kinh doanh Việt Nam

Cho dù có tài sản chất lượng cao làm bảo đảm cho một giao dịch repo, cả hai bên tham gia giao dịch đều vẫn có thể chịu rủi ro tín dụng.

Ví dụ, nhà đầu tư X sử dụng 2 triệu USD trái phiếu coupon có mức tín nhiệm cao làm tài sản đảm bảo cho một hợp đồng Repo với nhà kinh doanh Y để có thể vay một khoản tiền 2 triệu USD và mua lại 2 triệu mệnh giá trái phiếu này sau 3 tháng nữa với mức giá cao hơn 2 triệu. Nếu nhà đầu tư X không thể mua lại trái phiếu trên, nhà kinh doanh Y đương nhiên có thể giữ tài sản đảm bảo.

Tuy nhiên, nếu lãi suất thị trường trái phiếu tăng cao sau khi giao dịch repo được kí kết, giá trị thị trường của trái phiếu sẽ giảm, và như vậy, nhà kinh doanh Y sở hữu trái phiếu với giá trị thị trường thấp hơn số tiền mà nhà kinh doanh Y đã cho nhà đầu tư X vay. Rủi ro lúc này thuộc về nhà kinh doanh Y.

Ngược lại, giá trị thị trường của trái phiếu tăng lên, nhà đầu tư X sẽ lo lắng việc thu lại tài sản đảm bảo và mức lãi suất (thông qua mức giá mua lại cao hơn giá bán ban đầu) phải trả cho nhà kinh doanh Y, khi đó trái phiếu đã có giá trị thị trường cao hơn khoản vay. Rủi ro lúc này thuộc về nhà đầu tư X.

Xem thêm: Lãi suất là gì? Cách thức hoạt động và thời hạn trả lãi suất