John Templeton - Người chuyên săn lùng hàng hạ giá toàn cầu

Sir John Templeton (sinh 29/11/1912 – mất 8/7/2008), là một trong những nhà đầu tư thành công nhất mọi thời đại. Ông trở thành tỷ phú khi là người tiên phong thực thụ của các quỹ tương hỗ đa dạng hóa toàn cầu, bao gồm cả quỹ Templeton World Fund được lập nên năm 1978. Quỹ Templeton Growth Fund đã thu được tỷ suất lợi nhuận bình quân năm xấp xỉ 14% trong giai đoạn 1954-2004, cao hơn hẳn mức 11% của S&P.

Sinh thời, John Templeton sinh ra trong một gia đình nghèo ở Tennesee. Nhờ học bổng, ông đã theo học kinh tế học ở trường Yale và tốt nghiệp với vị trí đầu lớp năm 1934. Sau đó, ông tiếp tục theo học Oxford bằng học bổng Rhodes Scholar và lấy được bằng thạc sĩ về ngành luật năm 1936. Trở về Mỹ, ông đến New York làm nhân viên tập sự cho Fenner & Beane, một trong các hãng tiền thân của Merrill Lynch.

5 năm sau đó, ông tiến hành mở công ty quản lý đầu tư đầu tiên của chính mình mang tên Templeton - Dobbrow & Vance, trong cuộc Đại suy thoái năm 1937. Công ty quản lý đầu tư này khá thành công, tài sản tăng lên 300 triệu USD với 8 quỹ tương hỗ dưới sự quản lý của nó. Tên công ty sau đó được đổi thành Templeton Damroth và được bán đi năm 1968, vào thời điểm ông bắt đầu lại từ đầu với quỹ Templeton Growth Fund của chính mình, đặt trụ sở tại Nassau, Bahamas.

Templeton cũng lựa chọn quan điểm tránh xa Phố Wall bằng cách đầu tư chủ yếu vào thị trường Anh và Nhật Bản. Chính điều này đã giúp ông trở thành một tỷ phú giàu có và đi đầu xu hướng đầu tư toàn cầu. Cũng nhờ có các nghiên cứu chuyên sâu về thị trường, việc hoạch định tính toán thời gian của ông luôn hoàn hảo đến mức tuyệt đối.

=> Xem thêm: Phương pháp 'quả cà chua' Pomodoro: Làm việc tập trung nhờ nghỉ ngơi đúng cách

Ngay từ giai đoạn đầu tiên của thời kỳ cổ phiếu ngành công nghệ và Internet bùng nổ những năm 1990, Templeton đã có được vị trí đáng kể trên thị trường cổ phiếu của lĩnh vực này và kiếm về cho mình cả một gia tài. Ông luôn tâm niệm triết lí của bản thân: "Thời gian sẽ khiến mọi thứ phải khác đi và tốt lên". Đầu tư cũng vậy, có thể chấp nhận sai sót khi mới tham gia thị trường, nhưng dần dần phải chăm chỉ học hỏi và nỗ lực để khoản đầu tư phải tốt lên, đem lại lợi nhuận.

Trong vòng 25 năm sau đó, Templeton đã tạo ra một số trong những quỹ đầu tư quốc tế lớn nhất và thành công nhất. Ông bán lại các quỹ mang tên Templeton năm 1993 cho tập đoàn Franklin Group. Năm 1999, tạp chí Money bầu ông là "người lựa chọn cổ phiếu đầu tư vĩ đại nhất thế kỷ." Templeton còn được Nữ hoàng ElizabethII phong tước hiệp sĩ vì những thành tựu của mình.

Sau khi nghỉ hưu, Templeton trở thành một nhà hoạt động từ thiện rất tích cực trên khắp thế giới qua quỹ John Templeton Foundation. Quỹ đã tài trợ rất nhiều cho các nghiên cứu về tinh thần và khoa học. Mỗi năm ông đều dành tặng khoảng 40 triệu USD cho các quỹ từ thiện song ông vẫn hết sức tận tụy với năng khiếu thiên bẩm của mình "nghiên cứu về đầu tư chứng khoán".

Là một trong những nhà đầu tư ngược xu thế hàng đầu của thế kỷ XX, John Templeton được giới đầu tư coi là người đã "mua cổ phiếu dưới đáy của cuộc Đại suy thoái, bán ở đỉnh của thời kỳ bùng nổ Internet và có vô số vụ đầu tư thành công khác giữa hai thời kỳ này".

=> Xem thêm: Khốn đốn vì không có tiền, cô gái trẻ trả hết khoản nợ 200.000 USD sau 2 năm nhờ tuân thủ 4 chiến lược đơn giản

Triết lý đầu tư kinh điển của John Templeton

Những công ty lớn đang được giao dịch trên thị trường chỉ bán với mức cao gấp 3 lần lợi nhuận thu được. Ông liền lùng sục thị trường Nhật Bản để tìm những công ty có chất lượng với mức giá hời.

Những cổ phiếu ông đã mua cho Qũy Templeton của mình bao gồm Hitachi, Nissan, Matsushita và Sumitomo. Ngày nay, đây là những cái tên quen thuộc với cả thế giới, nhưng hồi đó hầu như ít người bên ngoài nước Nhật biết đến. Templeton rút khỏi thị trường Nhật Bản ở mức lãi gấp 30 lần so giá mua ban đầu.

Quy tắc của ông là sẽ bán một cổ phiếu khi tìm thấy một món hời mới để mua. Ví dụ, vào năm 1979 giá cổ phiếu Nissan tăng cao và được bán với mức P/E tới 15 lần. Trong khi cổ phiếu ở thị trường Mỹ là Ford chỉ ở mức P/E bằng 3. Khi đó, theo Templeton thì mua cổ phiếu của Ford sẽ lời hơn.

Trong vòng 20 năm, quỹ đầu tư Phát triển Templeton luôn là một trong năm tổ chức thành công nhất ở các thị trường giảm giá

Với mức lãi kép hàng năm là 15,5%, trong khi chỉ số công nghiệp Dow Jones (chỉ số trung bình của 30 công ty công nghiệp lớn nhất Hoa Kỳ) chỉ tăng 5,8%.

Cũng giống Warren Buffett, Templeton khởi nghiệp từ hai bàn tay trắng. Để có tiền đi học, ông phải vừa học vừa đi làm thêm. Nhờ vậy, mà ông biết trân trọng đồng tiền mình kiếm được. Hoàn cảnh buộc ông phải chi tiêu tiết kiệm. Vì thế, ông luôn kiếm những món đồ rẻ, từ thực phẩm, quần áo cho đến nơi ăn chốn ở.

Và thói quen đó đã theo ông suốt sự nghiệp đầu tư. Chính nền tảng tiết kiệm đã giúp Templeton nắm bắt ngay phương pháp đầu tư giá trị của Benjamin Graham (cũng là thầy của Warren Buffett).

Vào năm 1930, Templeton đã tham dự một khóa học phân tích chứng khoán do Benjamin Graham hướng dẫn. Và tại đây, ông bắt đầu phát triển phương pháp đầu tư một cách độc lập dựa trên hệ thống cơ bản của Graham.

Học theo phương pháp của Benjamin Graham thì bạn sẽ không bao giờ trả giá quá cao cho cổ phần của một doanh nghiệp

Trước tiên bạn phải định lượng giá trị thực của một doanh nghiệp. Sau đó, bạn sẽ cố gắng mua rẻ đến nổi bán với giá vừa cũng thu được lợi nhuận. Và đó cũng là triết lý đầu tư của John Templeton.

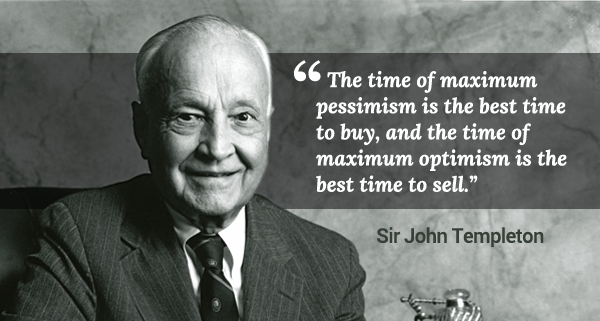

Do không phải lúc nào thị trường trong nước cũng rót những cổ phiếu giá hời cho nên Templeton còn quăng lưới ra xa và rộng hơn Graham hay Buffett. Ông tìm kiếm khắp thế giới để mua cổ phiếu của những công ty đang giao dịch với giá bằng một nửa giá trị thực. Templeton sẽ chỉ đầu tư khi ông có được xác suất thành công cao. Mà thời điểm có xác suất thắng cao nhất chính là lúc thị trường giá hạ.

Có thể một số cổ phiếu sẽ khiến Templeton mất tiền, nhưng ông sẽ được đền bù nhiều hơn từ những cổ phiếu tăng giá. Điều này chỉ đến khi đa dạng hóa danh mục đầu tư.

=> Xem thêm: Lời khuyên của Warren Buffett về TTCK 2021: ‘Đừng đầu tư chứng khoán như đánh bạc’

5 lỗi cơ bản mà các nhà đầu tư trẻ tuổi thường mắc phải

Trong suy nghĩ của ông, đầu tư vốn luôn là một môn khoa học và đồng thời cũng là một môn nghệ thuật. Tuy nhiên, có một điểm tương đồng giữa các trader xuất sắc là họ tránh được nhiều lỗi lầm. Một lỗi nhỏ cũng có thể phá hủy cả một "công trình" đầu tư công phu và đang vận hành tốt.

Theo ông, những nhà đầu tư trẻ tuổi khi mới bắt đầu tham gia thị trường thường mắc phải những lỗi lầm sau và nếu học cách khắc phục được những lỗi cơ bản này, thì thành công sẽ dần tìm tới nhanh chóng:

Do dự cắt lỗ

Đây là lỗi phổ biến đầu tiên. Các nhà đầu tư trẻ tuổi thường cứng đầu và không tỉnh táo rút vốn ra khi bắt đầu thua lỗ. Đừng kiên nhẫn với những giao dịch thua lỗ. Điểm mấu chốt là cương quyết cắt lỗ để tiếp tục tiến lên.

Các nhà đầu tư dễ dàng tìm ra những lý do để biện hộ rằng thị trường đang sai và họ đang đúng. Hãy nhớ rằng thị trường luôn đúng. Bạn sẽ nghe thấy những câu thoái thác như "Cổ phiếu này đã giảm giá quá nhiều, nó không thể giảm nữa đâu!". Thực tế chứng minh điều ngược lại.

Một trong những nguyên nhân khiến những nhà đầu tư non kinh nghiệm do dự không muốn cắt lỗ là họ ngại thừa nhận mình đã bị đánh bại. Hãy vượt qua tâm lý này. Đôi lúc giao dịch tốt nhất là rút ra sớm theo ông là để bạn hãy chỉ để mất 5% thay vì 50%.

Chốt lãi quá sớm

Đây là một lỗi rất căn bản. Khi một khoản đầu tư bắt đầu diễn biến tốt, các nhà giao dịch trẻ tuổi quá hấp tấp và do đó chỉ nhận về khoản lợi nhuận nhỏ nhoi trong khi bỏ qua những con sóng lớn để rồi ra vào liên tục và nhiều khi có thể chạm ngưỡng cắt lỗ trong ngắn hạn. Hãy kiên nhẫn. Tất nhiên, nắm chắc phần lãi nhỏ là một phản xạ rất tự nhiên của bất cứ nhà đầu tư nào.

Tập trung quá nhiều vào một cổ phiếu

Một lỗi cơ bản khác mà các nhà đầu trẻ tuổi thường mắc phải là yêu thích những giao dịch tập trung và all in với suy nghĩ làm giàu nhanh chóng vào một cổ phiếu. Bạn có thể mất tất cả tiền trong chốc lát mà không hiểu chuyện gì đã xảy ra.

Giao dịch tập trung thường có nghĩa là tất cả tin tức đều được tính vào giá. Tâm trạng có thể bị đảo ngược và những nhà đầu tư thiếu kinh nghiệm không bao giờ hành động đủ nhanh. Họ có xu hướng dừng lại đúng lúc tồi tệ nhất, mất tất cả tiền đã kiếm được và quả quyết rằng "trò chơi" đã bị thao túng.

Làm chủ phân tích của chính mình

Nhà đầu tư trẻ nên tự hỏi 4 câu hỏi sau trước khi đầu tư:

- Đã có bao nhiêu người đựơc nghe tin này trước khi đến tai bạn. Nếu nhiều người biết trước bạn thì tin này đã quá trễ và giá đã lên cao rồi.

- Tin này đã lan truyền bao lâu trước khi đến tai bạn? Mấy ngày rồi?

- Ai mách tin này cho bạn? Người trong ban quản trị công ty? Hay chỉ là bạn bè?

- Tin đó liệu có đúng không? Thông thường, tin nội gián thì không được tiết lộ.

Loại bỏ suy nghĩ " Đầu tư chứng khoán như trò đặt cược may rủi đánh bạc"

John Templeton nhận định, có tới 80% nhà đầu tư trẻ tuổi luôn mua cổ phiếu ở đỉnh. Đó là bởi họ không biết chọn thời điểm nào để mua, mà chỉ hay dựa trên tin báo hay tin đồn. Chỉ có số ít các nhà đầu tư biết chọn lúc mua ở giá thấp.

Ông khuyên rằng, ta cần bỏ ngay suy nghĩ "đầu tư chứng khoán như trò đặt cược may rủi đánh bạc". Đầu tư đúng thì làm giàu, còn người coi đây là trò chơi may rủi hay cờ bạc chắc chắn sẽ cháy túi.

=> Xem thêm: Ý nghĩa câu nói đầy ẩn ý của Warren Buffett: ‘Hãy sợ hãi khi người khác tham lam và tham lam khi người khác sợ hãi'